雷曼兄弟的魑魅

所有人都不喜歡輸錢, 輸了錢之後不明所以就更加令人動氣. 如果連輸了多少也弄不清楚, 就怨恨更深. 雷曼兄弟破產, 牽一髮而震動整個金融市場. 迷你債券投資者是其中一類苦主, 我很多對沖基金經理, 因為將資產抵押在雷曼兄弟裡(以換取信貸做交易), 如今都被迫關閉, 跟其他債主一樣在排隊.

早時, 跟一位本地銀行的主席閒聊, 他向我訴苦說, 政府給他們很大的壓力, 要求銀行從散戶投資者手中贖回迷你債券, 現在正在委託核數師替產品估值. 看情況, 銀行很有可能會提供補貼. 目下最大的癥結是在沒有市場情況下, 如何給這些高結構性產品厘訂一個合理的價錢. 估價之難, 難在破了產的雷曼, 像魑魅般在整產品結構內無處不在.

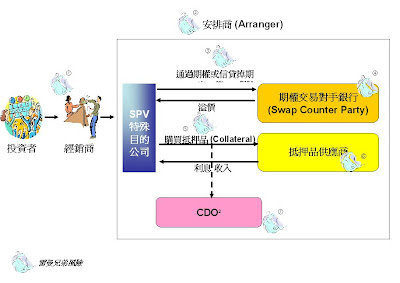

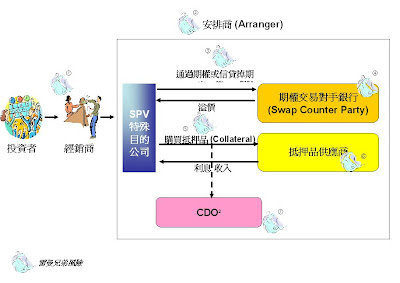

迷你債券一如其他的高息結構性票據般,主要由抵押品和期權兩個部份組成.抵押品的首要作用是為本金保值. 它可以是任何一種帶固定收益的投資工具;而期權的作用是, 投資者將出售期權的溢價轉化為利息, 從而提高產品的總收入. 附圖是一個典型的信貸掛鉤票據產品結構圖. 曾幾何時, 是每個信貸衍生設計產品人每天必劃的東西, 結構產品的包裝方法五花八門, 下面擇其重點分析一下可以出错的地方:-

魑魅1 雷曼兄弟可以是產品的直接經銷商, 這情況大多出現在機構或高端客戶上.

魑魅2 更多的時候, 由於雷曼兄弟在香港沒有自己的零售網絡, 他們主要是通過本地的銀行或證券行, 將產品賣給投資者. 而自己就擔當安排行和設計者的角色. 嚴格來說, 投資者是不用承擔安排行的破產風險, 因為資產都放在特別目的公司(SPV)裡面. 但是, 很多時候安排行都會兼任掉期的交易對手, 又或是抵押品的供應商, 因為後兩者是利錢之所在. 要求他們只擔任安排行的角色, 就等於叫尹志平對著小龍女不動心般難.

魑魅3 投資者通過期權或信貸掉期所出售的風險, 內裡可能牽涉到雷曼兄弟, 當中承担一篮子风险的First-to-default-basket是一種很流行的產品. 一般來說, 這風險應該不存在灰色地帶, 經銷商有能力亦應該將風險說得清楚, 投資者亦應明白這是提高利息收入的來源.

魑魅4 雷曼兄弟亦可以是期權或掉期的交易對手. 在今次的風暴裡, 即使投資者所認購的風險沒有出事, 由於交易對手破產, 投資的資產亦會被充公, 淪為債權人.

魑魅5… 抵押品一般都是高評級的票據(通常至少是AA), 為了提高利息收入, 很多安排行都用等評級的CDO級別來代替普通票據.

魑魅6 如果這些CDO是雷曼兄弟作為安排行, 雷曼兄弟破產亦都會令一切交易活動停止, 這些CDO的價錢就很難擬訂..

魑魅7 市場上的迷債產品, 有些甚至是和CDO²來做抵押品, 嗜其流動性溢價更高, (投資者因為產品欠流動性而獲得額外利息收入), CDO²簡單來說是取一籃子的CDO票據, 用CDO的手法再重新整合, 做出一個新的CDO, 雷曼兄弟的風險便更多機會出現. 有點像建築行業裡的二判情況, 投資者的深淵就更深。

經銷銀行要從散戶手中提早贖回迷債, 看來是大勢所趨, 亦是法與情中間的一個平衡. 然而, 大部份的本地銀行, 自身並沒有風控這類結構產品的能力, 硬要他們坐盤, 把產品從投資者手中買下來, 再等待另一邊雷曼清盤, 看看剩餘價值如何, 其實是勉其所難.

市場脫軌, 往往製造投資機會, 聞說有些投行已經覬覦這些二手的迷你債券. 但如果由投行促成這事, 難免惹人感到被人家“吃完再打包”的澀味. 環顧今天的市場, 實在需要有心有的力的第三方為市場提供流動性, 並且體驗這些產品的價值.

(於2008年10月30日刊登於信報)

早時, 跟一位本地銀行的主席閒聊, 他向我訴苦說, 政府給他們很大的壓力, 要求銀行從散戶投資者手中贖回迷你債券, 現在正在委託核數師替產品估值. 看情況, 銀行很有可能會提供補貼. 目下最大的癥結是在沒有市場情況下, 如何給這些高結構性產品厘訂一個合理的價錢. 估價之難, 難在破了產的雷曼, 像魑魅般在整產品結構內無處不在.

迷你債券一如其他的高息結構性票據般,主要由抵押品和期權兩個部份組成.抵押品的首要作用是為本金保值. 它可以是任何一種帶固定收益的投資工具;而期權的作用是, 投資者將出售期權的溢價轉化為利息, 從而提高產品的總收入. 附圖是一個典型的信貸掛鉤票據產品結構圖. 曾幾何時, 是每個信貸衍生設計產品人每天必劃的東西, 結構產品的包裝方法五花八門, 下面擇其重點分析一下可以出错的地方:-

魑魅1 雷曼兄弟可以是產品的直接經銷商, 這情況大多出現在機構或高端客戶上.

魑魅2 更多的時候, 由於雷曼兄弟在香港沒有自己的零售網絡, 他們主要是通過本地的銀行或證券行, 將產品賣給投資者. 而自己就擔當安排行和設計者的角色. 嚴格來說, 投資者是不用承擔安排行的破產風險, 因為資產都放在特別目的公司(SPV)裡面. 但是, 很多時候安排行都會兼任掉期的交易對手, 又或是抵押品的供應商, 因為後兩者是利錢之所在. 要求他們只擔任安排行的角色, 就等於叫尹志平對著小龍女不動心般難.

魑魅3 投資者通過期權或信貸掉期所出售的風險, 內裡可能牽涉到雷曼兄弟, 當中承担一篮子风险的First-to-default-basket是一種很流行的產品. 一般來說, 這風險應該不存在灰色地帶, 經銷商有能力亦應該將風險說得清楚, 投資者亦應明白這是提高利息收入的來源.

魑魅4 雷曼兄弟亦可以是期權或掉期的交易對手. 在今次的風暴裡, 即使投資者所認購的風險沒有出事, 由於交易對手破產, 投資的資產亦會被充公, 淪為債權人.

魑魅5… 抵押品一般都是高評級的票據(通常至少是AA), 為了提高利息收入, 很多安排行都用等評級的CDO級別來代替普通票據.

魑魅6 如果這些CDO是雷曼兄弟作為安排行, 雷曼兄弟破產亦都會令一切交易活動停止, 這些CDO的價錢就很難擬訂..

魑魅7 市場上的迷債產品, 有些甚至是和CDO²來做抵押品, 嗜其流動性溢價更高, (投資者因為產品欠流動性而獲得額外利息收入), CDO²簡單來說是取一籃子的CDO票據, 用CDO的手法再重新整合, 做出一個新的CDO, 雷曼兄弟的風險便更多機會出現. 有點像建築行業裡的二判情況, 投資者的深淵就更深。

經銷銀行要從散戶手中提早贖回迷債, 看來是大勢所趨, 亦是法與情中間的一個平衡. 然而, 大部份的本地銀行, 自身並沒有風控這類結構產品的能力, 硬要他們坐盤, 把產品從投資者手中買下來, 再等待另一邊雷曼清盤, 看看剩餘價值如何, 其實是勉其所難.

市場脫軌, 往往製造投資機會, 聞說有些投行已經覬覦這些二手的迷你債券. 但如果由投行促成這事, 難免惹人感到被人家“吃完再打包”的澀味. 環顧今天的市場, 實在需要有心有的力的第三方為市場提供流動性, 並且體驗這些產品的價值.

(於2008年10月30日刊登於信報)

留言

發佈留言